芯片资讯

- 发布日期:2024-01-16 06:36 点击次数:91

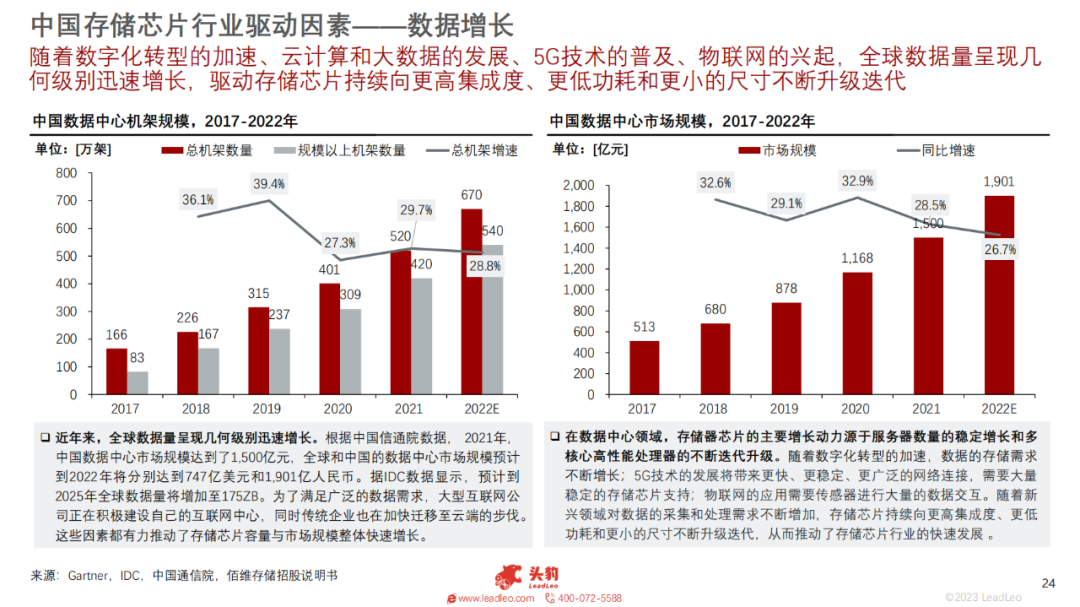

本文来自“2023年半导体芯片行业系列研究——中国存储芯片行业概览”。中国存储芯片行业此研究将会回答的关键问题:①存储芯片的主要产品及分类依据?②存储芯片应用于哪些领域?③存储芯片行业的市场现状?④存储芯片行业的竞争格局如何?⑤存储芯片行业有何发展趋势?⑥存储芯片厂商各自有何竞争优势?

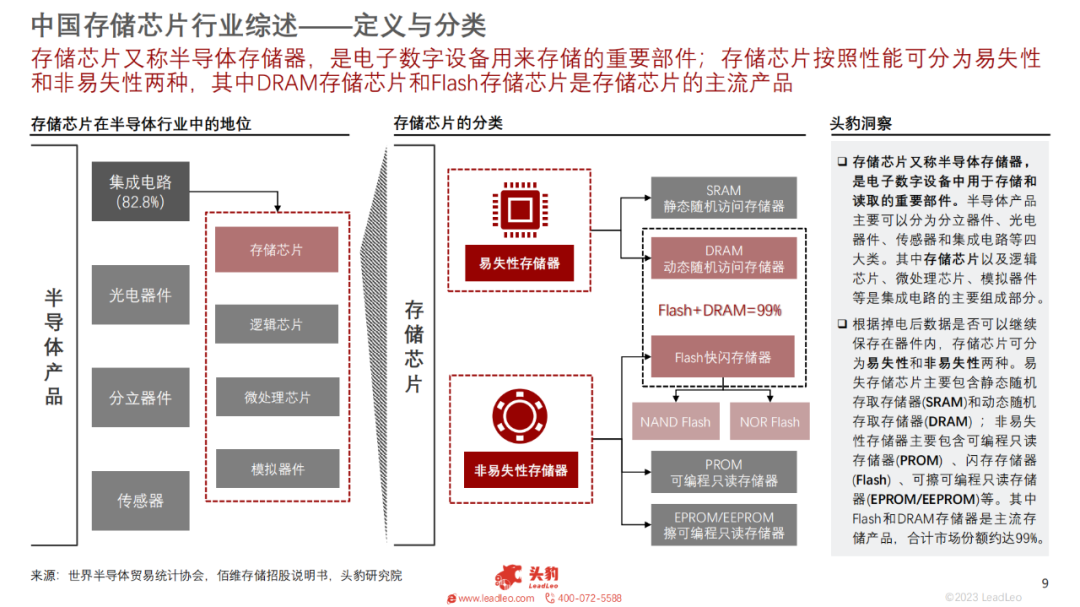

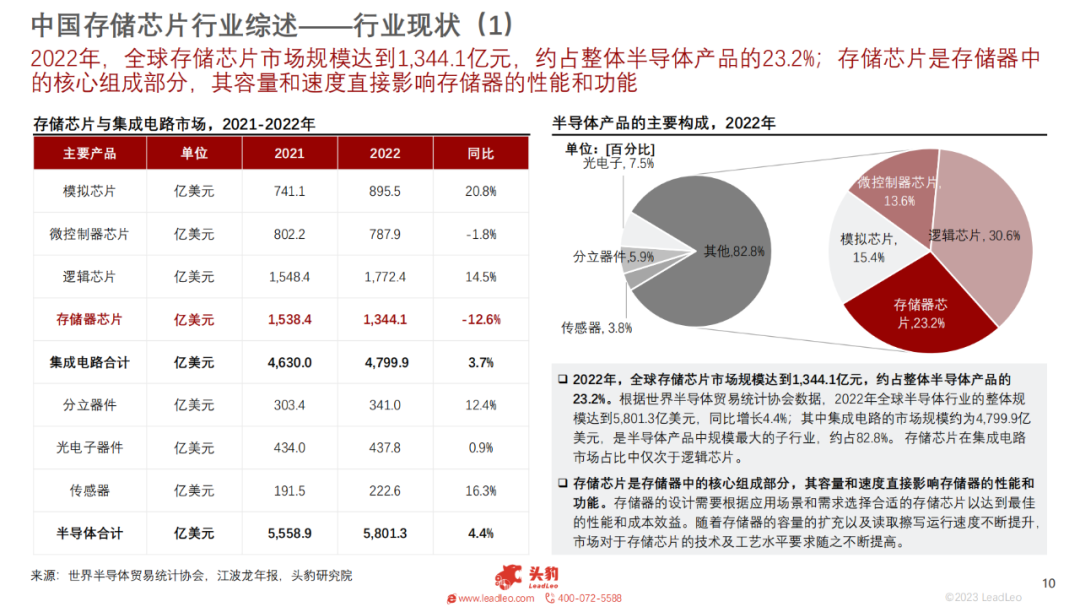

存储芯片又称半导体存储器,是电子数字设备用来存储的重要部件;存储芯片按照性能可分为易失性和非易失性两种,其中DRAM存储芯片和Flash存储芯片是存储芯片的主流产品口2022年,全球存储芯片市场规模达到1,344.1亿元,约占整体半导体产品的23.2%;存储芯片是存储器中的核心组成部分,其容量和速度直接影响存储器的性能和功能。

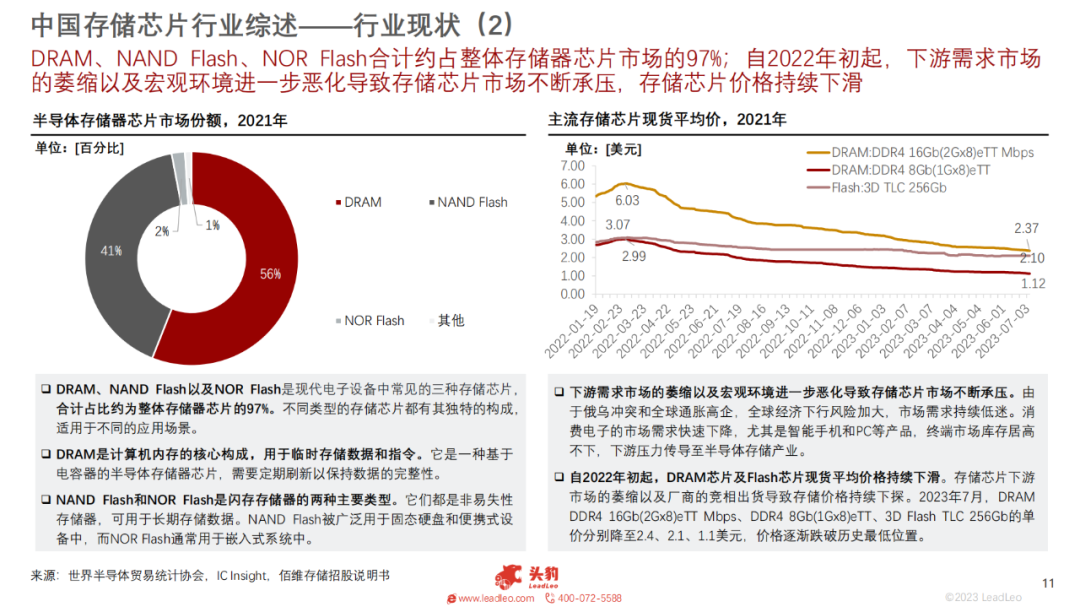

DRAM、NAND Flash、NOR Flash合计约占整体存储器芯片市场的97%;自2022年初起,下游需求市场的萎缩以及宏观环境进一步恶化导致存储芯片市场不断承压,存储芯片价格持续下滑

近年来,国家出台一系列政策强化储存芯片等集成电路行业市场化和产业化引导,加强重点领域核心技术短板重点突破和集中攻关,有利于推动行业标准化、健康化、创新化发展

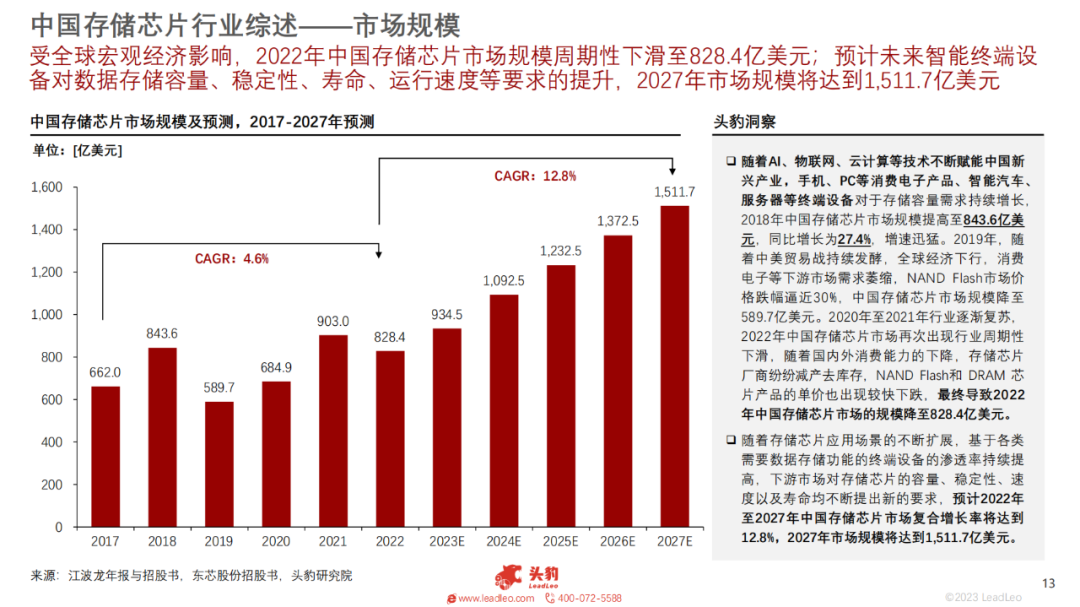

受全球宏观经济影响,2022年中国存储芯片市场规模周期性下滑至828.4亿美元;预计未来智能终端设备对数据存储容量、稳定性、寿命、运行速度等要求的提升,2027年市场规模将达到1,511.7亿美元。

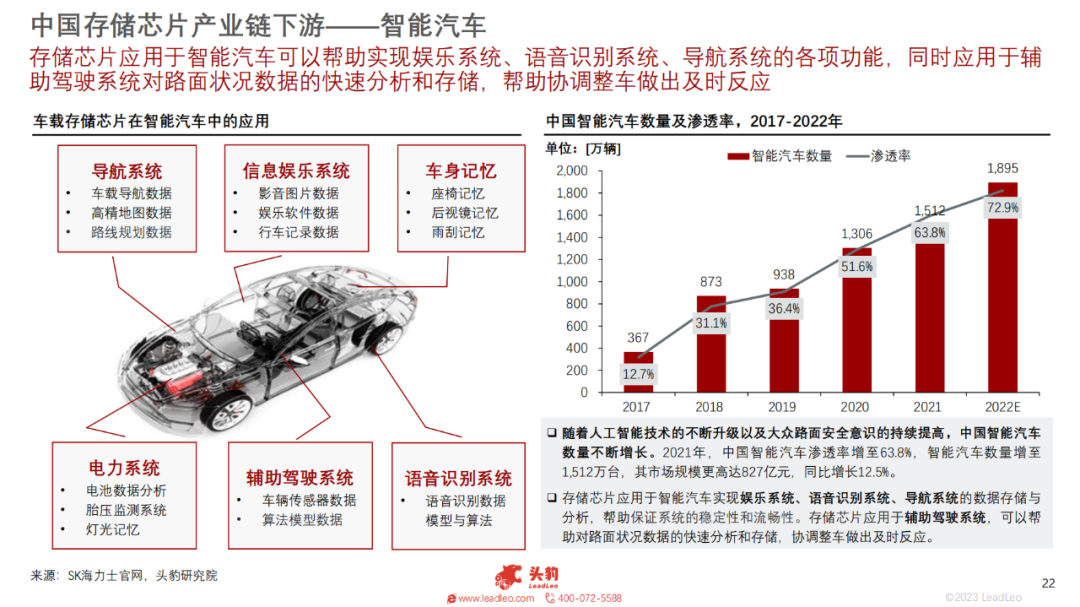

存储芯片行业上游由设计工具、半导体材料、半导体设备构成,国产化率有待提升;中游存储芯片头部市场主要被国际厂商垄断;下游应用领域较为广泛,Diodes(美台半导体)芯片一站式采购平台 存储容量需求持续增长。

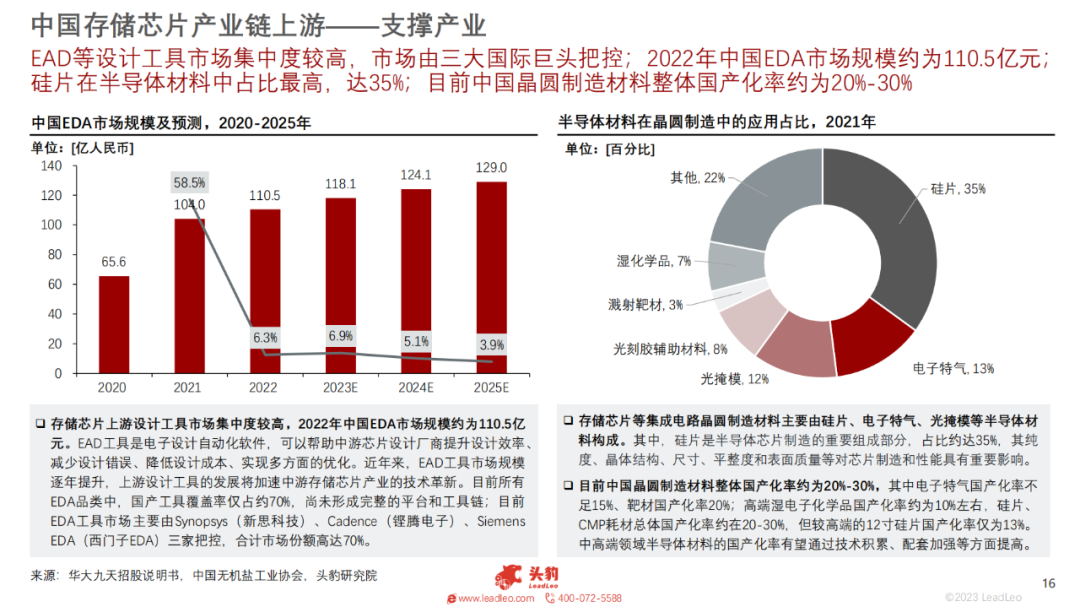

EAD等设计工具市场集中度较高,市场由三大国际巨头把控;2022年中国EDA市场规模约为110.5亿元;硅片在半导体材料中占比最高,达35%;目前中国晶圆制造材料整体国产化率约为20%-30%。

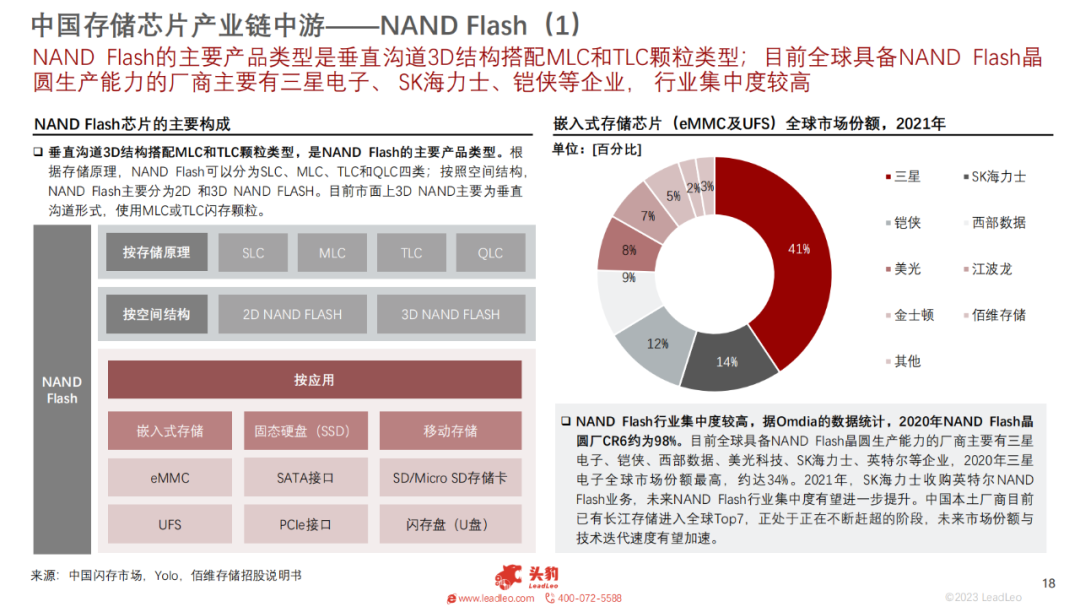

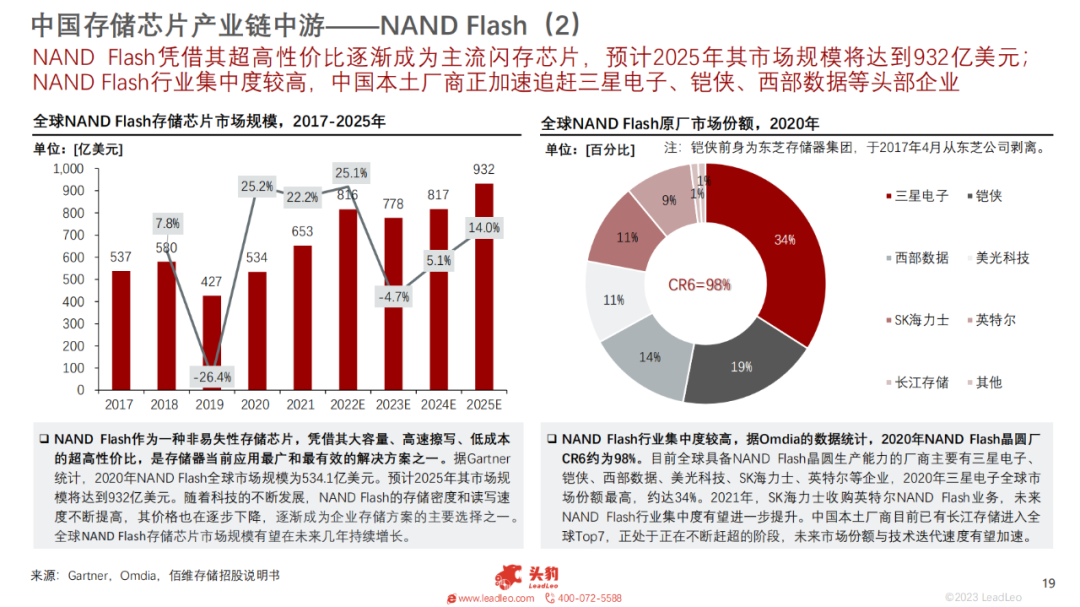

NAND Flash的主要产品类型是垂直沟道3D结构搭配MLC和TLC颗粒类型;目前全球具备NAND Flash晶圆生产能力的厂商主要有三星电子、SK海力士、铠侠等企业,行业集中度较高。

NAND Flash凭借其超高性价比逐渐成为主流闪存芯片,预计2025年其市场规模将达到932亿美元;NAND Flash行业集中度较高,中国本土厂商正加速追赶三星电子、铠侠、西部数据等头部企业。

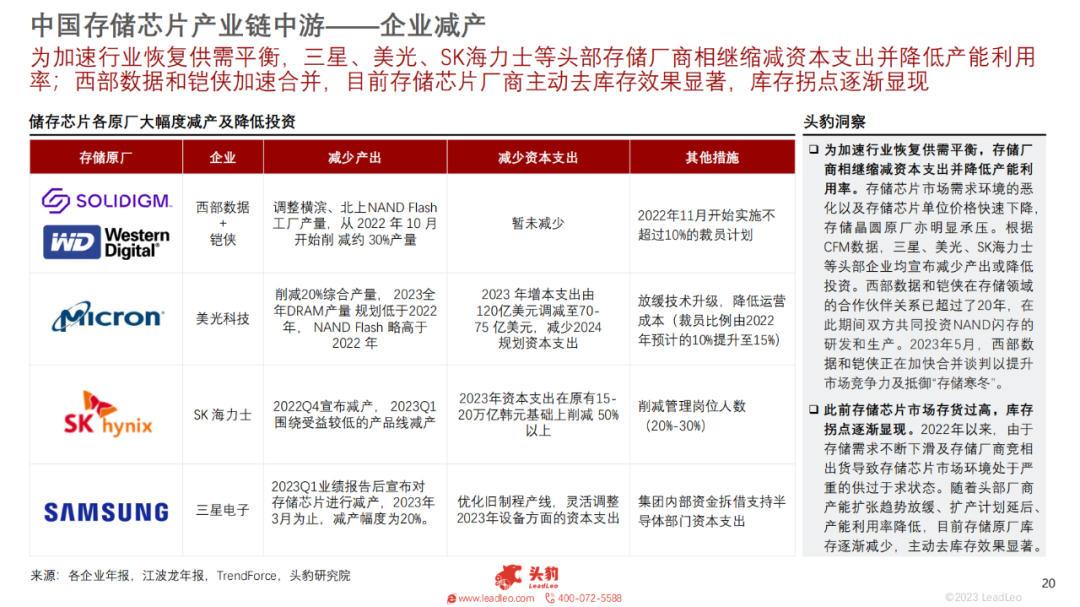

为加速行业恢复供需平衡,三星、美光、SK海力士等头部存储厂商相继缩减资本支出并降低产能利用率;西部数据和铠侠加速合并,目前存储芯片厂商主动去库存效果显著,库存拐点逐渐显现。

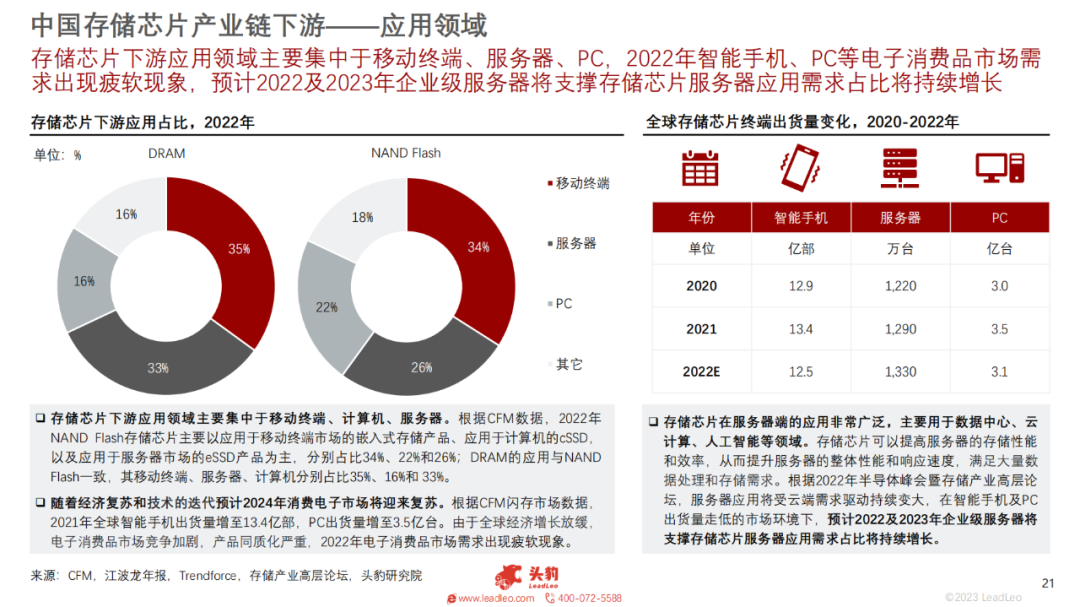

存储芯片下游应用领域主要集中于移动终端、服务器、PC,2022年智能手机、PC等电子消费品市场需求出现疲软现象,预计2022及2023年企业级服务器将支撑存储芯片服务器应用需求占比将持续增长。

电子特气行业竞争壁垒较高,进入行业的主要障碍在技术壁垒、资质壁垒、客户认证壁垒、资金壁垒、服务壁垒、人才壁垒等方面均有体现。

德国林德集团、法国液化空气、德国默克集团等海外企业在电子特气细分领域起步较早,整体市场规模较大;中国本土的金宏气体、派瑞特气、华特气体等电子特气企业发展迅速,国产替代进程不断深入。

全球电子特气头部企业被德国、韩国、日本等发达国家占据;中国电子特气行业竞争较为分散,2021年派瑞特气的电子特气收入位列全球第九名,其毛利率水平最高;南大光电研发费用占比最高。

- Skyworks、Qorvo两家射频芯片巨头合并2025-10-30

- 恩智浦(NXP)25Q3 财报受益于汽车芯片2025-10-29

- 安世半导体(Nexperia)接连遭遇双重监管冲击,BOM表芯片缺货怎么办!2025-10-17

- 安世半导体遇 “双向围堵”:荷兰冻 147 亿资产,中国限在华器件出口2025-10-16

- 全球FPGA芯片市场布局2025-10-08

- 瑞芯微 RK3588 与即将量产的新旗舰芯片 RK3688 对比解析2025-09-29